【はじめに】日本版FIRE超入門とは

日本でも今かなり注目を集めているFIRE(ファイヤー)。

FIREの正式名称は、「Finacial Independence,Retire Early」で、早期の経済的自立、つまり若いうちに早期リタイアを達成してしまう、ということです。

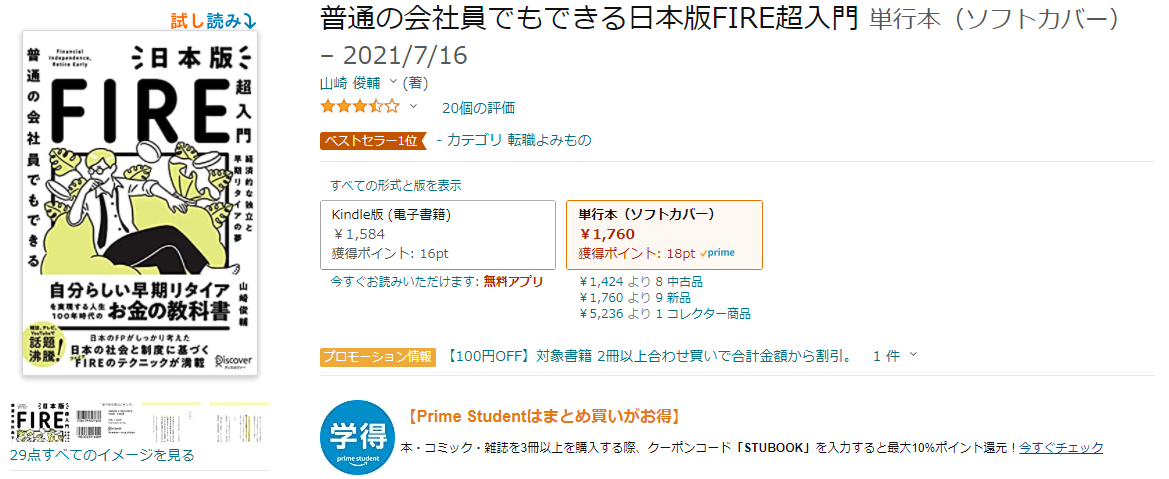

そんな中、2021年7月20日に、アメリカ由来のFIREの考え方や実践方法を、日本人向けにアレンジした『普通の会社員でもできる日本版FIRE超入門』が発売されました。

なんと、Amazonの売れ筋ランキング「転職よみもの」カテゴリで、1位を獲得しています。

著者紹介

著者の山崎さんは、数々の資産運用本を書かれている世間でも有名な人気FP(フィナンシャル・プランナー)です。

今回紹介する書籍以外にも、

- 『読んだら必ず「もっと早く教えてくれよ」と叫ぶお金の増やし方』(日経BP)

- 『共働き夫婦 お金の教科書』(プレジデント社)

- 『マネーハック大全』(フォレスト出版)

といった、資産運用に関する書籍をたくさん世に送り出しています。

山崎俊輔(やまさき しゅんすけ)

1972年生まれ。フィナンシャル・ウィズダム代表。

ファイナンシャルプランナー、消費生活アドバイザー。

確定拠出年金を中心とした企業年金制度と投資教育が専門。1995年中央大学法学部法律学科卒業後、企業年金研究所、FP総研を経て独立。

わかりやすく読みやすいお金のコラムが人気で、Yahoo!ニュース、日本経済新聞電子版、マネー現代、プレジデントオンラインなど、月20本以上の連載を抱える人気FPのひとり。

コミックレビューのコラムも連載しているほどのゲーム、アニメ、マンガ好きであり、自称・オタクFP。コミックの蔵書は4000冊以上。仕事や家事育児の効率化をつねに模索するライフハック好き。

【結論】FIREを目指すなら絶対に読むべき

日本でもFIREが注目を集める中、本書は日本に住むFPが書いた、FIREに関して非常に網羅的な書籍です。

これを読むだけで、FIREの基本的な考え方や、具体的な手法、さらにFIREを目指すうえで大切なマインドセットまで、一読するだけでFIREに関して学ぶことができます。

ネット上の情報では、「FIREの達成方法」や「FIREの落とし穴」などのいろんな意見・記事が飛びかっていますが、本書では様々なデータなどの根拠を持って、FIREの実現性やFIREを実現するための有効的な方法をつまびらかに、わかりやすく書いてくれています。

そのため、FIREに興味がある方、資産運用を初めてみたい方は、ぜひ一度することを強くおススメします(初心者目線では、1,760円以上の価値は大いにあると思います)。

【目次】日本版FIRE超入門の内容

日本版FIRE超入門の目次は、以下のようになっています。

本記事では、各章で最も重要だと思った内容を要約していきます

- 【第1章】FIREのキホン

- 【第2章】 もっと、もっと、もっと、稼ぐ

- 【第3章】 1円でも貯蓄額を増やすために節約する

- 【第4章】 貯めたお金をできるだけたくさん増やす

- 【第5章】 FIREのために絶対必要な知識

- 【第6章】 FIREを実行する3つのパターン

- 【第7章】 FIREに成功したあとのメンテナンス術

【第1章】まずはFIREを目指すお金の流れ方を抑える

第1章で最も重要なのは、「FIREを目指す基本的なお金の流れ」です。

FIREを目指す基本的なお金の流れとは、

「年収をもっと増やす(収入)」→「無駄な支出を減らす(節約)」→「できるだけ高利回りで増やす(投資)」

です。

「FIREって投資を頑張るんじゃないの?」といった声がよく聞こえてきます。

もちろん、投資も大事です。

ですがFIREを目指すためには、この「収入・節約・投資」の3つのポイントをまんべんなく意識することが、非常に大事です。

給料で収入を増やし、節約で資産を守り、さらに投資で資産を安定的に増やしていく。

まずは、このお金の流れを抑えておくことが、FIREへの第一歩です。

【第2章】FIREには年収UPが不可欠、なのでまず転職

FIREを達成したいのなら、まずは年収UPすることがおススメです。なぜなら、転職で年収UPを実現して、資産構築のスピードをさらに高めるためです。

「え…そんなこと、あたりまえじゃん」って思われるかもしれません。

では、あなたは今、転職活動をしていますか…?

スマホに転職アプリは入っていますか…?

ここまで聞くとそうでもない、という方が実は多いです。

本書では、年収を増やすことの意義を「生涯獲得年収の面積を広げる」としています。

具体例として、以下の2パターンを挙げています。

- 20代から年収400万で定年まで働く

- 20代の年収400万から、転職で年収UPを実現し、50歳でFIRE

まず、20代で年収400万の人が、定年まで45年間働いた場合、生涯賃金は約1億8,000万円となります。

ところが、20代で400万だったのが、30代で700万円、35歳以上で1,000万円稼げるようになり、さらに50歳でFIREした場合は、生涯賃金はなんと約2億2,000万円になります。

つまり、年収UPを目指さないと、リタイアが17年早くても、生涯賃金が逆転してしまう、ということです。

ここで大事なことは、まずは転職を目指し、年収UPの機会を作ることです。

自覚的に、かつアクティブにならなければ、年収を増やすチャンスは巡ってきません。

あなたが本気でFIREを目指すなら、のんびり待ってる時間はありません。FIRE実現のための最大の敵は「時間」です。年収をあげるための努力を惜しんではいけないし、時間を何年もムダにしてるヒマはないのです。

出典:p.54『普通の会社員でもできる日本版FIRE超入門』

ずっと今の会社にいるままよりも、自分のスキルを磨き、転職した方が、実は簡単に年収は上がったりします。

そのため本書でも、まずは転職サイトに登録するなど、転職に向けた行動を今スグに始めることが大事です。

【第3章】まずは固定費の10%を削ってみる

FIREの3つのポイントの1つである「節約」。

個人的には、実は節約が最も重要であると思う一方、かなり難しいポイントだと思ってもいます。

なぜなら、「節約が好き/得意」なんて人はあまりいないと思うからです(いたら、その人は多分FIRE向いてます)。

ちなみに、単身者の手取りの貯蓄割合はわずか13%だそうです…。この貯蓄率ではFIREはほぼ無理です。

そもそもなぜ、節約が必要なのか。

例えば、20代での転職に成功し、年収が600万になったとしましょう。この時、

- 年間貯蓄額が100万円(500万円/年消費)→貯蓄率は約16.6%

- 年間貯蓄額が200万円(400万円/年消費)→貯蓄率は約33.3%

貯蓄率の差は、約17%です。

実は、この貯蓄率のまま年数が過ぎていくと、10年後の資産構築額は、2倍以上も差が出てしまいます。さらに、この後話す投資は、「貯蓄額×利率=運用益」となるので、貯蓄が少ないと投資でうまく資産構築もできません。

つまり、貯蓄率によって、資産形成のペースがまったく違ったものになってしまうということです。

効率的な資産形成を実現するために、FIREにおける節約を、本書ではこう表現しています。

FIRE(炎)だけに熱効率で例えてみるなら、「仕事で稼ぐ」という熱エネルギーを、できるだけ減らさずに熱いままで「投資で増やす」に引き渡すのが、生活の中で行う「節約」だといえるかもしれません。

出典:p.106『普通の会社員でもできる日本版FIRE超入門』

その節約を実施する目安として、本書がおススメするのが、固定費の10%削減です。

まずは、固定費削減の手順は、

- 家計簿アプリを使って、自分の消費活動を可視化

- 固定費(光熱費、サブスク代、家賃など)を選出

- ×90%をして、目標の削減額を計算

- どこを削減するか決めて、節約を実行

です。

本書で取り上げられている削減可能な固定費は、

- いらないサブスクを解約する

- 格安SIMに乗り換える

- 電気消費が少ない家電に切り替える

等です。

ちなみに本書では、固定費を削減するメリットを「一度削ることに成功すれば、効果が継続するということ」としています。

まずは、要らないもしくは安くできる固定費を、節約を通じて削減し、資産をちゃんと守りましょう。

【第4章】普通の人はインデックスの長期積立投資で十分

さて、FIREの3つ目のポイントである「投資」。

FIRE初心者の多くが「何に投資すればいいのかわからない…」といった悩みに必ず直面するはずです。

では、FIREを目指す、特に投資初心者は何をすればいいのか。

本書では、「普通の人はインデックスの長期積立投資で十分」としています。

その根拠は、運用の負担とコストを抑えられることです。

インデックス投資とは:

日経平均やTOPIX、S&Pなど株式の指数に連動した株式

インデックス投資は、市場全体に投資するようなものです。つまり、個別株に投資する必要がないため、特定の企業の株価に依存することがありません。

個別株運用よりも、運用がシンプルなため、運用の負担も少ないです。

特にインデックス投資は、長期で年利4%~6%の運用益が出ることが分かっており、個別株のように株価が大きく変動するといったリスクが少ないです。

そのため、FIRE達成のために投資を始める方は、まずはインデックス投資をするようにしましょう。

【第5章】 FIREに民間保険はいらない

FIREを目指す人の中で、民間保険を削るべきか、という疑問をわいてくる人もいるかと思います。

結論から言えば、「基本的に民間保険はいらない」というのが本書のスタンスです。

なぜなら、FIRE自体は、経済的自由を得るためのものであり、資産構築のために保険料を支払うよりも、4%以上の利率が見込めるインデックス投資をした方が、長期的な視点からはFIRE達成に近づくからです。

本書では、保険は基本的に「資産が無い人ほど必要なもの」と明言しています。

抑えておくべきことは、必要以上の保険に加入して、予期しないリスク低減に意識を向けるよりも、保険料に使う貯蓄をFIREのための投資に回した方が、保険によるサポートが必要ない経済的自由になるため、長期的なメリットは大きい、ということです。

【第6章】FIREを実行する3つのパターン

本書では、FIREの実行パターンを3つ紹介しています。

- ルートA)プチFIREを目指す

- ルートB)50歳代でのFIREを目指す

- ルートC)夢の40歳代FIREに挑む

結論から言えば、「ルートA)プチFIREを目指す」が最もおススメです。

ルートA)プチFIREを目指す

先にプチFIREについて抑えておきましょう。

プチFIRE:

その時代の標準的な引退年齢より5歳若いリタイアを目指す

プチFIREは、3つのルートの中で最も実現しやすいFIREのパターンです。

実は、最近のFIREブームの中でも、完全FIRE(運用益だけでFIRE達成)よりも、今の生活水準を下げつつ、週3で仕事を継続しながら自由な時間を確保する「サイドFIRE」など、FIREのパターンも多様化しています。

さて、プチFIREは、周囲よりも5年も早くセカンドライフを開始するため、体力的にも精神的にも余裕がある状態でFIREが達成できます。

周囲よりも早くリタイアした5年分の資産を確保すればいいので、仮に5年間の年間支出が400万円なら、2,000万円分の資産を確保すればよいことになります(定年以降は年金やiDecoなどの運用益で生活)。

そのため、定年までに早くFIREを達成したいなら、

プチFIRE:

年間支出×定年までにFIREを達成したい年数=構築資産

上記の式でわかる分の資産を構築すればよいのです。

ルートB)50歳代でのFIREを目指す

50歳代でのFIREは、定年よりも15年分早い分、必然的に資産構築をする年数が限られます。

そのため、利率(運用利回り)が非常に重要になります。

例えば、年間400万円で生活するなら、

400万円×15年分(定年までの年数)=6,000万円

の資産構築が必要です。

簡単に言えば、毎年400万円分の貯蓄が必要となります。

仮に運用利回りを、インデックス投資の平均利回りである4%に設定した場合、毎年400万円を運用益で出すには、約1億円が必要となります。

プチFIREと比較すると、必要な資産構築額が大きくなりますが、早めに準備し、4%以上の利回りの運用を行えば、実現不可能ではないでしょう。

ルートC)夢の40歳代FIREに挑む

最後は、40歳代にFIREするルートCです。

ルートCが最も難しい理由は、稼ぐ時間(→年収)と積み立てる時間(→投資)が非常に短いからです。

そのため、

- 20代のうちに年収600万を目指す

- 貯蓄率50%以上

- 4%以上(目安は8%)の運用利回りの実現

といった、非常に難しいハードルがいくつも立ちはだかることになります。

そのため、本書でもハードルの多さから、ルートCのFIREをあまりおススメしていませんが、40代後半といった、より稼ぐ時間と積み立てる時間が長くなるような年齢を設定する方法を提案しています。

【第7章】 FIREに必要な「生きがい」探し

「FIREして、自由な時間がもっと欲しい!」

こういった考えでFIREに臨む人は、注意が必要です。

本書ではこのようなことが書いてあります。

アーリーリタイア後の自由時間は、標準的なリタイアの例と比べて2倍にもなります。

FIREすることは、たくさんの時間をもてあますほど手に入れるということです。あなたはこの圧倒的な自由時間をどうす押すでしょうか?

出典:p.382『普通の会社員でもできる日本版FIRE超入門』

生きがいのないFIREはただの仕事からの逃避

出典:p.382『普通の会社員でもできる日本版FIRE超入門』

ここで言いたいことは、ただ自由になりたいがためにFIREを実現しようとすると、実はFIRE後に、苦労するということです。

そもそも、あなたがFIREしたいのはなぜですか?

FIREをした後に、何か熱中したいことはありますか?それは今もできている(している)状態ですか?

FIREの本質は、経済的自由を得ることですが、それは経済的な面だけです。

自分の人生という視点で見たときに、その経済的自由がどう活きるのか、そもそも必要なのか、FIREを目指す前もしくはFIREを目指している途中でもいいので、考えてみるのが良いかもしれません。

まとめ

本書では、第1章から第7章まで、幅広くかつ分かりやすくFIREの考え方や具体的手法が記されています。

「FIREを目指してみたいけど、具体的な方法を知りたい!」

「今の自分の年代からでもFIREを目指せるのか、確認してみたい」

「FIREだけでなく、お金の運用方法を勉強したい」

といったFIREに絡む様々な疑問を解決してくれます。

そのため、この値段でここまで有益な情報をまとめた書籍も珍しいので、ぜひ購入して読んでみることをおススメします!

まずはFIREシュミレーションをしてみよう

FIREを目指すためには、まずFIREシュミレーションを実施しましょう!

本サイトでは、独自の計算ツールを使って、FIREシュミレーションが可能です。

FIREシュミレーションをすれば、

- FIRE達成までの年数

- FIRE達成に必要な資産構築額

が分かります。

【FIREシュミレーションの詳細はこちら↓】